仮想通貨投資で発生する税金に関して

仮想通貨投資においても、税金はやっかいな部分です。

日本の所得税法上、暗号資産(仮想通貨)の取引で得た利益は課税対象となり、

1月1日から12月31日までの1年間の取引で確定した利益を、

総合課税の「雑所得」として確定申告が必要になります。

(2017年12月に国税庁が発表した資料に基づく)

※例外的に、仮想通貨を事業のために保有・決済手段として用いる場合は事業所得となります。

総合課税とは、給与所得や事業所得などの他の所得と合算して税額・税率の計算をすることを指します。

所得税は所得に応じて課税率がアップする累進課税となり、

多額の利益を上げた場合、最大45%まで税率が上がり、10%の住民税と合わせると最大55%になることもあります。

仮想通貨投資の年間利益が、

他からも収入がある方の場合は「20万円を超える場合」は確定申告が必要となります。

他からの収入が無い場合は「30万円を超える場合」に確定申告が必要となります。

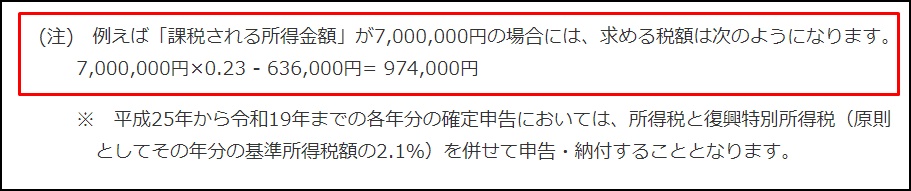

【所得金額と税率・所得税の速算表】

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

引用:国税庁「No.2260 所得税の税率」

以下、上記引用元の国税庁サイトに掲載されている所得税例です。

700万円の所得があると、97万4000円の所得税となるわけです。

仮に、仮想通貨投資での所得(利益)が4000万円だとすると…

以下の計算により 「1320万4000円が所得税」となります。

「4000万円×0.45 - 479万6000円=1320万4000円」

仮想通貨投資で稼いでワッショイしてたら、税金でドーンともってかれる場合もあることをお忘れなく〜〜!

仮想通貨投資の利益にかかる税率は、FXの海外業者を使用する際の税率と近いです。

以下、参照記事です。

参照:海外FX業者と国内FX業者の税率比較と確定申告

ちなみに…

国税局が仮想通貨投資での巨額利益に目を光らせているようなので、利益を隠すのは危険です…

(逮捕リスクさえありますので…汗汗汗)

仮想通貨投資でも、

稼げば稼ぐほど税金支払いは多くなり、国家貢献できます。

我が国の為にも、頑張って稼いで納税して貢献しましょう!Let’s Get マニー!

というわけで、

仮想通貨投資でもどういった部分に税金がかかってくるかを簡単にまとめます。

【今すぐ知らないと危険】仮想通貨投資での税金がバカ高い!解説動画

予めわかっておかないと、税金はやばいです…

国税局も怖いです…

仮想通貨投資で、課税対象が発生するタイミング

仮想通貨・暗号資産を扱う際に、課税対象が発生するのは以下のタイミングです。

- 仮想通貨を売却した時

- 仮想通貨で決済した時

- 仮想通貨で他の仮想通貨を購入した時

- 仮想通貨をマイニングで入手した時

仮想通貨・暗号資産を扱い出た利益に対して課税されます。

それぞれ簡単に解説します。

仮想通貨を売却した時

所有する仮想通貨を売却した時点で所得が発生します。

売却時の価格と、取得時の価格との差額が所得額となります。

例:100万円で購入したビットコインを400万円で売却した場合

売却金額400万円 - 購入金額100万円(含む送金手数料等)=差額300万円が課税対象

(BTC購入時の手数料等も購入金額に含めます。)

仮想通貨で決済した時

仮想通貨で商品・サービスを購入した際は、支払いタイミングで所得が発生します。

仮想通貨を日本円に換金してから、商品購入という流れになります。

支払いに使用した仮想通貨の時価が、

その仮想通貨購入時よりも上がっている場合に差額が所得となります。

「商品価格」- 「仮想通貨1単位あたりの取得価額」× 数量=「所得額」

例:100万円で購入したビットコインを使って、300万円の車を購入したケース

(ビットコイン価格は300万円に値上がりしているという設定)

車の価格300万円 - BTC購入時の金額100万円 =差額200万円が課税対象

仮想通貨で他の仮想通貨を購入した時

ビットコインでイーサリアムを購入するなど、仮想通貨同士の交換で所得が発生する場合があります。

仮想通貨同士を交換したタイミングで利益・損失が確定し、

交換時の時価が購入金額より高ければ課税対象になります。

この取引においても、「仮想通貨で決済した時」と同様に、

仮想通貨を日本円に換金してから他の仮想通貨を購入した流れと同様の扱いになります。

「購入する仮想通貨の時価」 -「売却する仮想通貨の取得価額」=「所得額」

例:100万円で購入したビットコインで、500万円分の他のアルトコインと交換したケース

(100万円のビットコインが500万円に値上がりしている設定)

アルトコイン交換価格500万円 - BTC購入金額100万円 =差額400万円が課税対象

仮想通貨をマイニングで入手した時

仮想通貨のマイニングに参加し、報酬として仮想通貨を受け取った場合には、

報酬を受け取ったときの時価から、マイニングにかかった費用を差し引いた金額が課税対象となります。

「マイニング報酬額」 - 「マイニングにかかった費用」 = 「所得額」

例:マイニングで10万円分のビットコインを受け取った場合

(マイニング費用が5万円かかった設定)

マイニング報酬10万円 - マイニング費用5万円 = 差額5万円が課税対象

仮想通貨での所得額の考え方

仮想通貨を扱う際の、課税対象時の考え方は以下です。

「所有していた仮想通貨を日本円に売却(換金)」した際に、

得られたであろう「価格差異利益が所得額として課税対象」になる、というものです。

100万円で購入したビットコインが500万円に価格上昇し、

その500万円価格のビットコインを使って商品購入・アルトコイン購入等をした際に、

そのビットコインの購入時と使用時の価格差が課税対象になるわけです。

(ややこしいですね…)

仮想通貨の移動は時価も記録しておく

仮想通貨の税金計算は、なかなかややこしいです。

ビットコイン・アルトコインの価格が変動していくからです。

仮想通貨で買い物(決済)をした時や、

他の仮想通貨と交換した時には、

その時々の仮想通貨の時価を記録しておくと便利です。

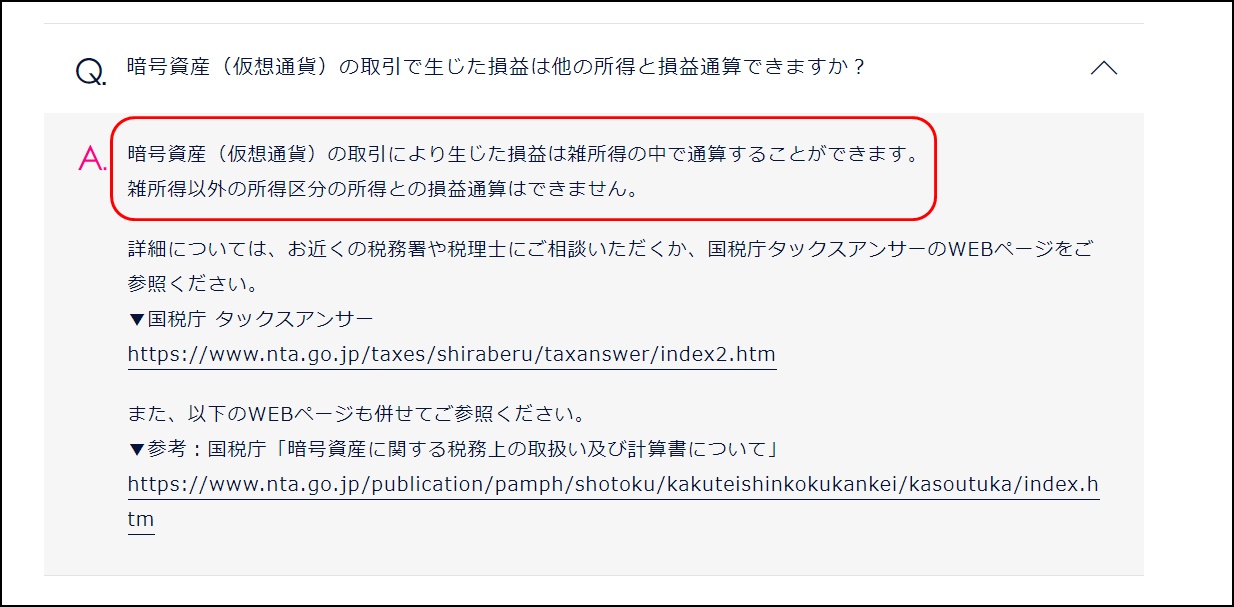

仮想通貨投資での損失は、他の利益と相殺できない

仮想通貨(暗号資産)取引で損失が出た場合、

その年の他の分野の利益分課税対象と相殺できない決まりになっています。

(損益通算禁止)

例えば、

事業所得などで利益が出ていて、仮想通貨取引で損失が発生した場合、

この仮想通貨取引の損失は他の所得と相殺して課税対象額を減らすことはできません。

給与所得を得ているサラリーマンの場合でも、

給与所得を雑所得の損失と相殺して課税対象額を減らすことはできません。

※暗号資産(仮想通貨)の取引により生じた損益は雑所得の中で通算することができます。

雑所得以外の所得区分の所得との損益通算はできません。

上記、DMM bitcoinの公式回答欄で回答されています。

参照:DMM bitcoin よくあるご質問

仮想通貨投資での損失は、翌年以降に損失繰越できない

仮想通貨投資で生じた損失は、翌年以降の確定申告時の利益と相殺できない決まりになっています。

(損失の繰越控除禁止)

例えば、

国内FX業者を利用したFXトレードでの損失や、

上場株式売買によって生じた損失分は3年繰り越すことができ、

翌年以降に発生した利益から控除することができますが、

仮想通貨取引により発生した損失は繰り越すことができない決まりとなっています。

仮想通貨投資で発生する税金まとめ

仮想通貨投資にかかる税金は、かなりシビアです。

稼いでもドーンと課税徴収される可能性が高く、

損失分は他の利益と相殺できないシビアな状況です。

2021年2月26日現在の状況なので、今後変わっていくことを願いします。

今後の法改正を、切実に願います…

せめて国内仮想通貨取引所の場合は、FXと同じく申告分離課税で… 悲哀

頑張りましょう!

税金・確定申告に関する関連記事

- 仮想通貨FX短期レバレッジトレードでの税金・確定申告

- 法人アカウント決算時の時価課税に注意

仮想通貨でのデイトレをガンガンやりまくったら確定申告はどうなるでしょうか??

その疑問を回答する記事を作成しました。

法人アカウントの場合はより注意が必要です。

法人決算のタイミングで、保有中の仮想通貨に対して時価課税されていく状況です。

(2021年3月5日現在状況)

課税された税金は、仮に自己破産しても消えません。

支払い終えるまで、国に追われ続けます…。

ご利用は計画的に。

ナオトの無料FXメルマガ(トレードロジックのプレゼント付き)

メルマガ登録で、ナオトが実践しているトレードロジック3種類の完全暴露プレゼント有。

仮想通貨投資でも必須のチャートリーディングスキルが学べます。

仮想通貨投資のコンテンツ記事

1日1回スマホタップのみで仮想通貨がもらえる2案件!

仮想通貨・暗号通貨投資の無料情報まとめはこちらをクリックより。

関連ページ

- 仮想通貨の歴史

- 仮想通貨・暗号通貨・暗号資産のこれまでの歴史をビットコインとアルトコインの遍歴も絡めて解説していきます。

- 仮想通貨・暗号通貨・暗号資産とは?意味と実用性

- 仮想通貨は暗号通貨・暗号資産とも呼ばれるバーチャルかつ世界共通の通貨基準として期待されている新しいものです。(2021年現在状況) 仮想通貨・暗号通貨の現状での意味と認識、実用状況を簡単に解説します。

- ビットコイン・アルトコインの市場価格をチェックする方法

- 仮想通貨・暗号通貨・暗号資産の価格をチェックする方法を簡単に解説していきます。 ビットコイン・アルトコイン各種は随時価格が変動しています。 その時々の価格変動を調べていきます。

- 仮想通貨取引所にアカウント作成する

- 仮想通貨・暗号資産で稼ぐためには、まず仮想通貨取引所にアカウントを作成する必要があります。 まずは主要な仮想通貨取引所にアカウント開設し、いつでもトレード・取引できる状態にもっていきます。

- ビットコイン・アルトコインを購入する方法

- 仮想通貨取引所で口座開設した後に、実際にビットコイン・アルトコインを購入していきます。 具体的な購入方法を簡単に解説します。

- 仮想通貨のウォレットを作成する手順

- 仮想通貨・暗号通貨・暗号資産を保管・所有しておくためのウォレットを作成する手順を解説します。 ウォレットもいくつかの種類があるので、セキュリティ状況も含めて理解していくことが重要です。

- 仮想通貨ウォレット・アプリのおすすめまとめ

- 仮想通貨・暗号通貨・暗号資産を安全に保管する為の仮想通貨ウォレットのおすすめできるものをまとめたページです。主にハードウェアウォレットが中心となりますが、ホットウォレットでも使い勝手のよいものをまとめます。

- 仮想通貨FX短期レバレッジトレードでの税金・確定申告

- 仮想通貨・暗号通貨・暗号資産での、短期トレードでの税金はどうなっているのでしょうか?何度も取引を繰り返していくスキャルピング手法等の実践した際には、とても細かく課税対象計算が難しいです。現状を解説します。

- 法人アカウント決算時の時価課税に注意

- 仮想通貨・暗号通貨・暗号資産の基本的な情報をまとめたページ及び記事カテゴリーとなります。 各種記事へのリンクまとめページでもありますので、是非要チェックしてみてください。

- 仮想通貨関連ニュースの情報収集元まとめ

- 仮想通貨・暗号通貨・暗号資産の基本的な情報をまとめたページ及び情報収集の為に日々チェックすべきWEBサイト、ニュースソース元をまとめていきます。

- 仮想通貨時価総額ランキング情報まとめ

- 仮想通貨・暗号通貨・暗号資産の基本的な情報をまとめたページ及び記事カテゴリーとなります。 各種記事へのリンクまとめページでもありますので、是非要チェックしてみてください。

雑誌BIG tomorrow2017年1月増刊FX特集号にインタビュー掲載いただきました。

雑誌BIG tomorrow2017年1月増刊FX特集号にインタビュー掲載いただきました。